Das sagen unsere Kunden

"Wir sind sehr zufrieden mit Finanzcheck . Wir hatten einen super netten kompetenten Ansprechpartner, er war in allem sehr hilfsbereit . Es lief durch ihn alles super schnell und unkompliziert. Ein Dankeschön an ihn ."

"Ich bin restlos begeistert. Alles hat souverän und reibungslos funktioniert. Die Mitarbeiter waren sehr seriös, kompetent und verständnisvoll. Immer wieder."

"Herzlichen Dank für die hoch professionelle und freundliche Beratung und anschließende Vermittlung. Bei meiner Hausbank war die Erfüllung meines Wunsches, durch bankinterne, selbstauferlegte Regularien, nicht möglich. Dank des tollen Teams, insbeson …"

"Beste Angebote, sehr engagiert, gute Erreichbarkeit bei Fragen. Den einen Punkt Abzug gibt es nur weil ich nicht darauf aufmerksam gemacht wurde dass unbedingt eine Mobilfunknummer benötigt wird. Hatte meine Festnetznummer angegeben und musste dann …"

"Sehr gute und aktive Beratung und Unterstützung vor und während der Kreditbeantragung. Sehr gute telefonische Verfügbarkeit des Beraters (selbst am Wochenende). Berater: ***"

"Die Angebote waren von hoher Qualität, der Berater freundlich und kompetent. Die Abwicklung der Kreditanfrage sehr professionell und die Zeit bis zur Auszahlung des Kredits sehr kurz. Als einziger Negativ-Punkt ist ein wiederholtes Nachfragen nach e …"

"Der Vergleich von Kreditangeboten war sehr hilfreich. Nach eigenen Recherchen konnte ich kein vergleichbares Angebot finden. Betreuung und Ablauf sehr gut gelaufen."

FINANZCHECK.de

5.0/5

304 Kundenbewertungen

Schließen Sie Ihren Kredit einfach online ab

Auf FINANZCHECK.de finden Sie günstige Kredite und können Ihren Wunschkredit schnell und einfach online beantragen. So sparen Sie sich den Weg zur Hausbank und gewinnen wertvolle Zeit. Mit unserem kostenlosen Kreditvergleich können Sie aus einer Vielzahl von Kreditangeboten auswählen und profitieren so zusätzlich von günstigen Konditionen. Damit das Geld schnellstmöglich auf Ihrem Konto ist, nutzen Sie unseren digitalen Kreditabschluss.

Das Wichtigste zum Kredit

(✓)Bis zu Ihrem Wunschkredit sind es drei einfache Schritte: Konditionsanfrage stellen, Kreditangebote vergleichen und Kreditantrag online abschließen.

(✓)Der Kreditvergleich ist SCHUFA-neutral, unverbindlich und kostenlos.

(✓)Der Online-Kredit ist im Schnitt 39 % günstiger als bei Ihrer Hausbank.

(✓)Sie profitieren von exklusiven Sonderkonditionen für Ihren Kredit.

(✓)Laufzeit und die monatliche Rate können Sie selbst bestimmen.

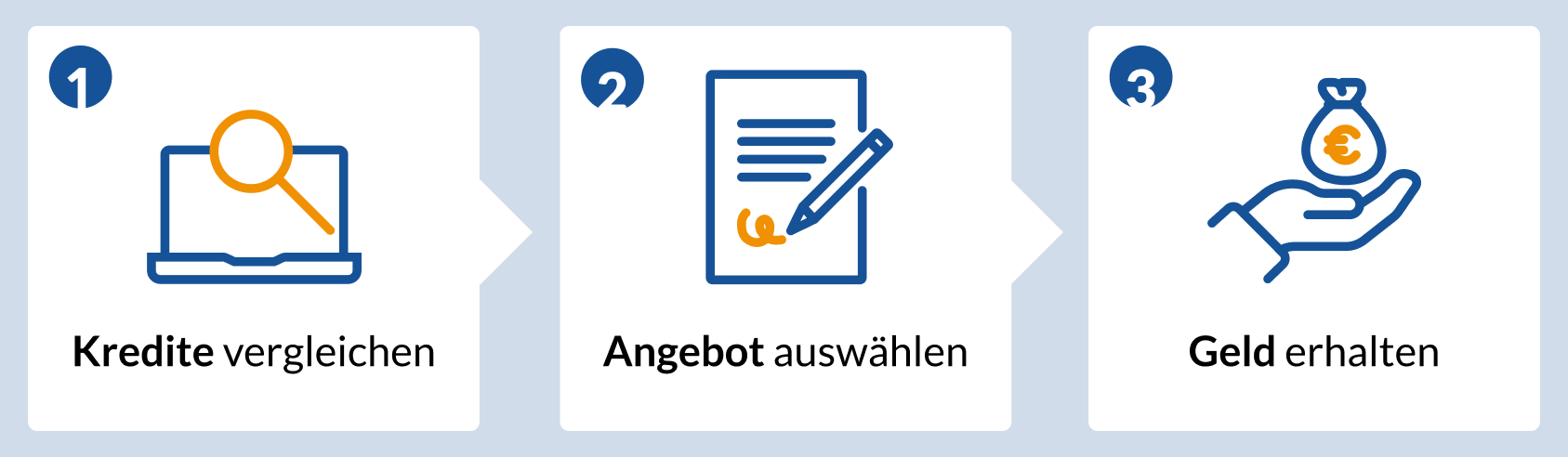

Zum günstigen Online-Kredit in nur 3 Schritten

1. Unverbindliche Konditionsanfrage stellen

Für den kostenlosen & unverbindlichen Kreditvergleich geben Sie im ersten Schritt der Antragsstrecke den Darlehensbetrag, die gewünschte Rate und den Verwendungszweck Ihres Kredits an. Zusätzlich werden weitere persönliche und finanzielle Angaben benötigt. So erhalten Sie Kreditangebote, die Ihren Anforderungen entsprechen. Außerdem haben Sie die Möglichkeit, einen zweiten Kreditnehmer anzugeben, was sich positiv auf die Kreditkonditionen auswirken kann.

2. Kredite kostenlos vergleichen

Anhand Ihrer Angaben erhalten Sie anschließend eine Liste mit passenden Kreditangeboten. Dabei ist das Angebot mit den besseren Konditionen oben aufgelistet. Achten Sie beim Vergleich der Kreditangebote neben einem günstigen Effektivzins auch auf die Möglichkeit kostenloser Sondertilgungen. Haben Sie sich für einen Kredit entschieden, stellen Sie direkt online mit nur einem Klick den Kreditantrag bei der entsprechenden Bank.

3. Kredit beantragen und Geld erhalten

Die Kreditunterlagen erhalten Sie umgehend per E-Mail und auf Wunsch auch per Post. Sie haben bei uns die Möglichkeit, Ihren Antrag vollständig digital abzuschließen. Dazu können Sie sich online per Video-Ident-Verfahren legitimieren und den Kreditvertrag per digitaler Signatur unterzeichnen. Im Anschluss daran können Sie alle Unterlagen bequem per Dokumenten-Upload bei uns einreichen. Wenn die Bank Ihren Kreditantrag bewilligt hat, erhalten Sie den Kreditbetrag zeitnah auf Ihr Konto überwiesen.

Günstiger Kredit dank Kreditvergleich

Mit dem Kreditvergleich von FINANZCHECK.de erhalten Sie einen umfassenden Überblick über passende Kreditangebote verschiedener Banken und Finanzierungspartner. So können Sie genau den Kredit auswählen, der günstige Zinsen und Konditionen zu bieten hat. Stellen Sie jetzt einfach direkt Ihre unverbindliche Konditionsanfrage.

Rechenbeispiel für Ihren Online-Kredit

| Nettokreditbetrag | Laufzeit | Effekt. Jahreszins | Monatliche Rate | Gesamter Zinsaufwand |

|---|---|---|---|---|

20.000 € | 60 | 3,7 % | 365,63 € | 1.937,74 € |

20.000 € | 84 | 3,7 % | 270,62 € | 2.732,32 € |

20.000 € | 60 | 3,0 % | 359,37 € | 1.562,43 € |

20.000 € | 84 | 3,0 % | 318,08 € | 1.719,10 € |

Wie Sie aus der Beispielrechnung ersehen können, wirken sich die Laufzeit und der Zinssatz auf die monatlich zu zahlende Rate und letztlich auf den gesamten Zinsaufwand aus. Beachten Sie, dass die gesamten Zinskosten mit zunehmender Laufzeit steigen. Sie können also Ihre Zinskosten senken, indem Sie den Kredit schneller zurückzahlen. Das bedeutet, dass eine höhere Rate zu niedrigeren Zinszahlungen führt. Auch kostenlose Sondertilgungen können die Zinskosten senken.

Dieses Beispiel soll als grobe Orientierungshilfe dienen!

Um den individuellen Zinssatz für einen Kredit zu erfahren, ist es wichtig, ein maßgeschneidertes Angebot über unseren Kreditvergleich einzuholen. Die persönliche Bonität des Kreditnehmers hat nämlich einen großen Einfluss auf die Höhe des Kreditzinses.

Darum lohnt sich ein Kredit über FINANZCHECK.de

Vielzahl an Kreditangeboten

FINANZCHECK.de arbeitet mit mehr als 20 verschiedenen Banken und Finanzierungspartnern zusammen. Dadurch können Sie aus über 60 verschiedenen Kreditangeboten wählen. So erhalten Sie den bestmöglichen Marktüberblick und können die verschiedenen Konditionen der Banken einfach und schnell miteinander vergleichen.

Volldigitaler Kreditabschluss

Über FINANZCHECK.de können Sie Ihren Kredit schnell und einfach online beantragen und sicher volldigital abschließen. Vom Einreichen der Unterlagen über die Legitimation bis hin zur Unterzeichnung des Kreditvertrages können Sie alles bequem online erledigen. Bei einer Kreditzusage erhalten Sie das Geld dank des digitalen Antragsprozesses schnell auf Ihr Konto.

Exklusive Kreditkonditionen

Durch die langjährige Zusammenarbeit mit unseren Partnerbanken können wir exklusive Kreditkonditionen für Sie aushandeln und Sie haben eine große Auswahl an Angeboten. Zusätzlich profitieren Sie bei jedem Kredit von unserer Top-Zinsgarantie: Sollten Sie bei einem anderen Anbieter ein günstigeres Kreditangebot finden, unterbieten wir dieses um 0,1 %.

Kostenlos und SCHUFA-neutral

Unser Angebot ist für Sie 100% kostenlos und unverbindlich. Unser Kreditvergleich ist zudem komplett SCHUFA-neutral. Das heißt, der Vergleich hat keinen Einfluss auf Ihren SCHUFA-Score und damit auf Ihre Bonität.

Schnell & einfach

Mit dem kostenlosen Kreditvergleich von FINANZCHECK.de erhalten Sie schnell und einfach online in wenigen Minuten einen Überblick über günstige Kreditangebote. So sparen Sie sich wertvolle Zeit und lästigen Papierkram.

Unverbindliche Expertenberatung

Unsere Kreditspezialisten stehen Ihnen während des gesamten Antragsprozesses zur Seite und beraten Sie kostenlos und unverbindlich. Auf Wunsch unterstützen wir Sie auch bei der Kommunikation mit der Bank.

Voraussetzungen und Unterlagen, um einen Kredit zu erhalten

Für einen erfolgreichen Kreditantrag müssen Sie einige grundlegende, gesetzlich vorgeschriebene Kredit-Voraussetzungen erfüllen und die erforderlichen Unterlagen einreichen. Welche Unterlagen für einen Kreditantrag erforderlich sind, entnehmen Sie bitte Ihrem Kreditvertrag.

| Voraussetzungen | Unterlagen |

|---|---|

Volljährigkeit | Kopie des Ausweisdokuments |

Deutschen Girokonto | Bonitätsnachweis und positive SCHUFA-Auskunft |

Wohnsitz in Deutschland | Gehaltsnachweise und Arbeitsvertrag |

Ausreichende Bonität | Dokumente zu laufenden Krediten |

Regelmäßiges Einkommen | ggf. Unterlagen zu benötigten Kreditsicherheiten |

Wichtige Faktoren bei der Kreditvergabe

Bonität & SCHUFA

Ihre persönliche Kreditwürdigkeit (Bonität) hat einen entscheidenden Einfluss auf die Kreditzinsen. Eine gute Bonität führt zu besseren Kreditkonditionen. Banken prüfen die Bonität anhand verschiedener Faktoren. So fließen Ihr monatliches Einkommen, Ihr Anstellungsverhältnis, die SCHUFA-Auskunft, Ihr bisheriges Zahlungsverhalten sowie bestehende Kredite in die Bonitätsbeurteilung ein.

Sollzins und Effektivzins

Der Sollzins ist die Gebühr, die für die Aufnahme des Kredits zu zahlen ist. Die Kredit-Nebenkosten sind darin nicht enthalten. Um die gesamten Kosten zu erfassen, wird der effektive Zinssatz verwendet. Dies ist der Sollzinssatz einschließlich der Nebenkosten. Der effektive Jahreszins gibt also die Gesamtsumme aller Kosten an. Bei einem Kreditvergleich sollten Sie daher vor allem auf einen günstigen Effektivzins achten.

Laufzeit des Kredits

Die Laufzeit eines Kredits wirkt sich direkt auf die Kreditzinsen aus. Lange Laufzeiten führen in der Regel zu einem höheren Gesamtzinsbetrag, aber zu niedrigeren monatlichen Raten. Bei kurzen Laufzeiten sind die Raten höher, die Zinskosten jedoch niedriger. Wählen Sie also eine Laufzeit, bei der Sie die monatlichen Kosten problemlos decken können, aber nicht zu lange brauchen, um den Kredit zurückzuzahlen.

8 hilfreiche Tipps für einen günstigen Kredit

Tipp 1: Ermitteln Sie Ihren Finanzierungsbedarf

Viele Verbraucher nehmen einen zu hohen Kredit auf, weil sie ihren Finanzierungsbedarf nicht genau kennen. Denn mit der Höhe des Kredits steigen auch die Zinsen. Vor allem bei Krediten, die zur freien Verwendung aufgenommen werden können dazu verleiten, die Kreditsumme höher anzusetzen.

Tipp 2: Geben Sie einen Verwendungszweck an

Wenn Sie für Ihre Kreditanfrage einen Verwendungszweck angeben, dann kann sich das positiv auf die Kreditkonditionen auswirken. Insbesondere bei Autokrediten, Umschuldungen oder Immobilienfinanzierungen können Sie durch die Angabe einer Zweckbestimmung von günstigen Zinsen profitieren. Denn die Bank kann das Auto oder die Immobilie als Kreditsicherheit hinterlegen und bei Zahlungsunfähigkeit einbehalten.

Tipp 3: Kredit zu Zweit aufnehmen

Einen Kredit müssen Sie keinesfalls alleine aufnehmen. Sie können günstige Konditionen erhalten, wenn Sie einen zweiten Kreditnehmer mit in den Kreditvertrag aufnehmen. Durch das zweite Einkommen haben die Banken eine höhere Sicherheit und Sie erhalten günstige Zinsen, mehr Angebote und eine höhere Wahrscheinlichkeit einer Kreditzusage.

Tipp 4: Vergleichen Sie Kreditangebote miteinander

Es gibt zahlreiche Banken, die Kredite zu unterschiedlichen Konditionen und Zinssätzen anbieten. Auf unserer Plattform können Sie sich jedoch mit wenigen Klicks einen Marktüberblick verschaffen. Führen Sie dazu einen unverbindlichen Kreditvergleich durch, um Ihre persönliche Angebotsübersicht mit günstigen Krediten zu erhalten.

Tipp 5: Nutzen Sie kostenlose Sondertilgungen

Vereinbaren Sie bereits bei Kreditabschluss kostenlose Sondertilgungsmöglichkeiten und nutzen Sie diese, um den Kredit ganz oder teilweise zurückzuzahlen. Das spart Zinsen. In unserem Kreditvergleich können Sie auf einen Blick sehen, welche Bank Sondertilgungen anbietet. Beachten Sie, dass manche Banken Sondertilgungen nur eingeschränkt oder gegen eine Gebühr anbieten.

Tipp 6: Prüfen Sie, welche Versicherungen Sie wirklich brauchen

Bei der Vergabe von Krediten werden häufig zusätzliche Versicherungen wie der Restschuldversicherung angeboten. Diese Versicherungen verursachen zusätzliche Kosten und sind nicht zwingend abzuschließen. Wenn Sie zum Beispiel einen Kredit mit kurzer Laufzeit aufnehmen, ist die Wahrscheinlichkeit eines Zahlungsausfalls gering. Prüfen Sie auch, welche privaten Versicherungen Sie haben, die in solchen Fällen greifen.

Tipp 7: Wählen Sie eine passende Rate & Laufzeit

Überlegen Sie sich im Vorfeld, wie viel Geld Sie im Monat für die Rückzahlung eines Kredits ausgeben können. Darauf ergibt sich auch die Laufzeit. Wenn Sie eine möglichst kurze Laufzeit wählen, sind die Zinskosten niedriger wobei die monatliche Rate steigt. Wählen Sie die Laufzeit also möglichst so, dass Sie die Raten problemlos zahlen können, aber den Kredit nicht unnötig lange zurückzahlen.

Tipp 8: Überprüfen Sie Ihre SCHUFA

Eine gute SCHUFA ist eine der wichtigsten Voraussetzungen, um einen Kredit zu günstigen Konditionen zu erhalten. Deshalb sollten Sie vor der Aufnahme eines Kredits die Möglichkeit nutzen, Ihre SCHUFA zu überprüfen. Dies ist kostenlos möglich und Sie haben so die Möglichkeit, falsche oder nicht mehr aktuelle Einträge zu erkennen und löschen zu lassen. Außerdem ist es ratsam, unnötige Kreditkarten oder Verträge, die nicht genutzt werden, zu kündigen. All das kann Ihre SCHUFA und damit die Kreditvergabe positiv beeinflussen.

Der passende Verwendungszweck für Ihr Vorhaben

Freie Verwendung

Mit dem Verwendungszweck „Freie Verwendung“ können Sie Ihren Kredit frei und nach Ihren Wünschen einsetzen. Dies bietet Ihnen ein hohes Maß an Flexibilität, da die Art der Investition nicht von der kreditgebenden Bank beeinflusst wird. Im Vergleich zu anderen zweckgebundenen Krediten ist der Zinssatz für einen Kredit mit freiem Verwendungszweck jedoch tendenziell etwas höher, da das Kreditinstitut das Ausfallrisiko weniger genau einschätzen kann. Dieses Risiko können Sie jedoch minimieren, indem Sie den Kredit beispielsweise zu zweit aufnehmen.

Neu- bzw. Gebrauchtfahrzeug

Dieser Kredit kann für den Kauf eines Neuwagens oder eines Gebrauchtwagens aufgenommen werden. Es handelt sich also um einen zweckgebundenen Autokredit, für den es spezielle Finanzierungsvarianten gibt. Bei der Finanzierung eines Autos haben Sie beispielsweise den Vorteil, dass Sie gegenüber dem Autohändler als Barzahler auftreten und so von einem Barzahlerrabatt profitieren können. Außerdem kann das Auto der Bank als Sicherheit für den Kredit dienen.

Umschuldung

Der Kredit wird zur Umschuldung bestehender Darlehen oder des Dispositionskredites aufgenommen. Auf diese Weise können mehrere Kredite gleichzeitig abgelöst und zu einem zusammengefasst werden. Dadurch können Sie die Kreditrate senken. Sie sparen außerdem Zinsen und reduzieren Ihre monatlichen Ausgaben. Wenn Sie zum Beispiel bisher die Raten für drei Kredite bezahlt haben, können Sie diese umschulden und zahlen nur noch eine niedrige Rate. Auch in Zeiten steigender Zinsen, kann sich eine Umschuldung lohnen.

Bau- und Immobilienfinanzierung

Wenn Sie den Kauf oder Bau einer Immobilie finanzieren oder Modernisierungsmaßnahmen an einer bestehenden Immobilie durchführen möchten, nehmen Sie einen Kredit mit dem Verwendungszweck „Bau- und Immobilienfinanzierung" oder „Renovierung" auf. Sie können eine Bau- oder Immobilienfinanzierung auch dann schon beantragen, wenn Sie noch auf der Suche nach einer passenden Immobilie sind. Durch die Zweckbindung und der Immobilie als Wert, profitieren Sie von günstigeren Konditionen.

Die wichtigsten Kreditarten im Überblick

| Faktoren | Baufinanzierung | Umschuldung | Autokredit | Verbraucherkredit zur freien Verwendung |

|---|---|---|---|---|

Verwendung | Kauf, Bau oder Sanierung von Immobilien | Zur Ablösung bestehender Kredite | Gebraucht- oder Neuwagen sowie Motorrad oder Wohnmobil | Zur freien Verwendung |

Vorteile | Günstige Zinsen

Staatliche Zuschüsse | Zinsersparnis

Verbesserte Bonität

Überblick über Finanzen

Nur noch eine Rate | Günstige Zinsen

Barzahlerrabatt beim Autohändler | Günstige Zinsen gegenüber

dem Dispo

Mehrere Anschaffungen möglich

Hohe Flexibilität |

Zusätzliche Unterlagen | Grundbucheintrag | Ablösebescheinigungen bestehender Kredite | Kaufvertrag

Fahrzeugbrief | Gehaltsnachweise |

Sie sind auf der Suche nach einem Kredit und benötigen Unterstützung?

Unsere Kreditspezialisten helfen Ihnen vom Vergleich, über die Auswahl der verschiedenen Angebote, bis hin zur Beantragung und Auszahlung Ihres Kredites gerne weiter. Wir finden für Sie das passende Kreditangebot und unterstützen Sie dabei, alle Unterlagen für den Kredit vollständig einzureichen – selbstverständlich kostenlos, unverbindlich und persönlich, täglich von 08:00 bis 20:00 Uhr unter der Nummer 0800 433 88 77.

Häufige Fragen zum Kredit

Wer kann einen Kredit beantragen?

Grundsätzlich kann jeder einen Kredit beantragen, der die Voraussetzungen für die Kreditvergabe erfüllt. Der Kreditnehmer muss also volljährig sein, einen festen Wohnsitz in Deutschland haben, über ein deutsches Bankkonto verfügen und eine ausreichende Bonität nachweisen können. Darüber hinaus verlangen einige Banken, dass Sie sich in einem unbefristeten Arbeitsverhältnis oder nicht mehr in der Probezeit befinden.

Wie kann ich mit dem Kreditvergleich Geld sparen?

Wenn Sie einen Kredit aufnehmen möchten, finden Sie mit dem Kreditrechner einfach und unkompliziert heraus, welches Darlehen für Sie am günstigsten ist. Auf FINANZCHECK.de erhalten Sie Kreditangebote von über 20 Partnerbanken und haben somit eine große Auswahl an Angeboten. So finden Sie den Kredit, der zu Ihnen passt.

Ist der Kreditvergleich immer kostenlos?

Der Vergleich verschiedener Kreditangebote über FINANZCHECK.de ist für Sie immer kostenlos und unverbindlich. Um passende Kreditangebote zu erhalten, stellen Sie lediglich eine Konditionsanfrage, die keinen Einfluss auf Ihre SCHUFA hat. Erst wenn Sie einen Kredit beantragen, wirkt sich dies auf Ihren SCHUFA-Score aus.

Wann lohnt sich eine Restschuldversicherung?

Eine Restschuldversicherung ist nicht für jeden Kredit sinnvoll. Es gibt jedoch viele Situationen, in denen sie Ihnen als Kreditnehmer helfen kann. So dient sie der Bank als zusätzliche Sicherheit und kann zu günstigeren Konditionen führen. Auch bei hohen Kreditsummen und langen Laufzeiten empfiehlt sich der Abschluss einer Restschuldversicherung.

Wann erhalte ich meinen Kredit?

Für eine besonders schnelle Bearbeitung Ihres Kreditantrags nutzen Sie die digitalen Möglichkeiten für Ihren Kreditabschluss. Dazu gehören das Video-Ident-Verfahren, die qualifizierte elektronische Signatur und der Dokumenten-Upload. Bei einer Kreditzusage erhalten Sie das Geld innerhalb kurzer Zeit auf Ihr Konto.

Welche Rolle spielt die SCHUFA bei der Vergabe von Krediten?

Die SCHUFA spielt bei der Kreditvergabe eine wichtige Rolle. Denn Banken greifen unter anderem auf die Daten der Auskunftei zurück, um Kreditentscheidungen zu treffen. Ein positiver SCHUFA-Score erhöht die Chancen auf eine Kreditzusage und kann zu besseren Konditionen, zum Beispiel niedrigeren Zinsen, führen. Allerdings sind die SCHUFA-Daten nicht das einzige Kriterium bei der Kreditvergabe. Auch andere Faktoren wie das Einkommen oder das Beschäftigungsverhältnis werden von den Banken berücksichtigt.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.